К сожалению, даже в наше время космических скоростей встречаются люди, которые не представляют, что такое финансовые рынки? И не знают, как на финансовых рынках, на Форекс можно заработать приличный капитал.

В этом плане поучительна история Ингеборги Моотц, знаменитого трейдера из Германии. Эта дама начала с инвестиций в ценные бумаги энергетических компаний в возрасте 75 лет, а затем переключилась на Форекс-трейдинг. И была весьма успешной на всех финансовых рынках.

Какую брокерскую компанию выбрать для работы на Форекс? Как выбрать самые выгодные условия для трейдера и не нарваться на мошенников?

В данной статье пойдет речь о способах заработка на финансовых рынках и о том, какую брокерскую компанию стоит выбрать для работы.

Power Trend: какую брокерскую компанию выбрать?

Вопросы, связанные с выбором брокерской компании, являются особенно острыми для начинающих трейдеров. Но и профессионалы не могут не интересоваться свежей информацией о брокерах и о новых возможностях, которые представляют на рынке брокерских услуг.

Возможно, стоит подумать о Повер Тренд Форекс, Power Trend работа.

Повер Тренд — что это? Почему выбирают Power Trend Форекс? Каковы Power Trend отзывы?

PrTrend: обзор Форекс брокера

ПрТренд Форекс работает, начиная с 2013 года. Торговать на Форекс через брокерскую платформу Power Trend может совершенно свободно каждый желающий.

В чем преимущества Повер Тренд работа?

Прежде всего, брокер предоставляет безопасные и комфортные условия трейдинга, выгодные для новичков и профессионалов финансовых рынков.

Безопасность работы с Повер Тренд заключается в следующих аспектах:

- Брокер Power Trend работает совершенно легально и имеет лицензию для проведения брокерской деятельности. Лицензия выдана в республике Маршалловы острова. Этот документ обеспечивает право брокеру работать не только на территории стран СНГ, России, но и за рубежом. Форекс брокер ПрТренд — это международный брокер. В странах СНГ и в России брокер работает согласно законам о финансовой деятельности и об оказании финансовых услуг.

- Одна из главных целей в работе Повер Тренд состоит в том, чтобы защищать персональные данные клиентов от различного рода мошенников. Третьим лицам информация о трейдерах Компания не имеет права передавать. Для охраны информации используется специальная система шифрования, учитывающая самые модерновые требования.

- Третий важный аспект состоит в том, что IT-платформа брокера работает более, чем удовлетворительно, без каких-либо провисаний и проскальзываний. Комфортная работа для трейдера является залогом безопасности его финансовых средств. Это один из важных факторов, на который стоит обращать внимание.

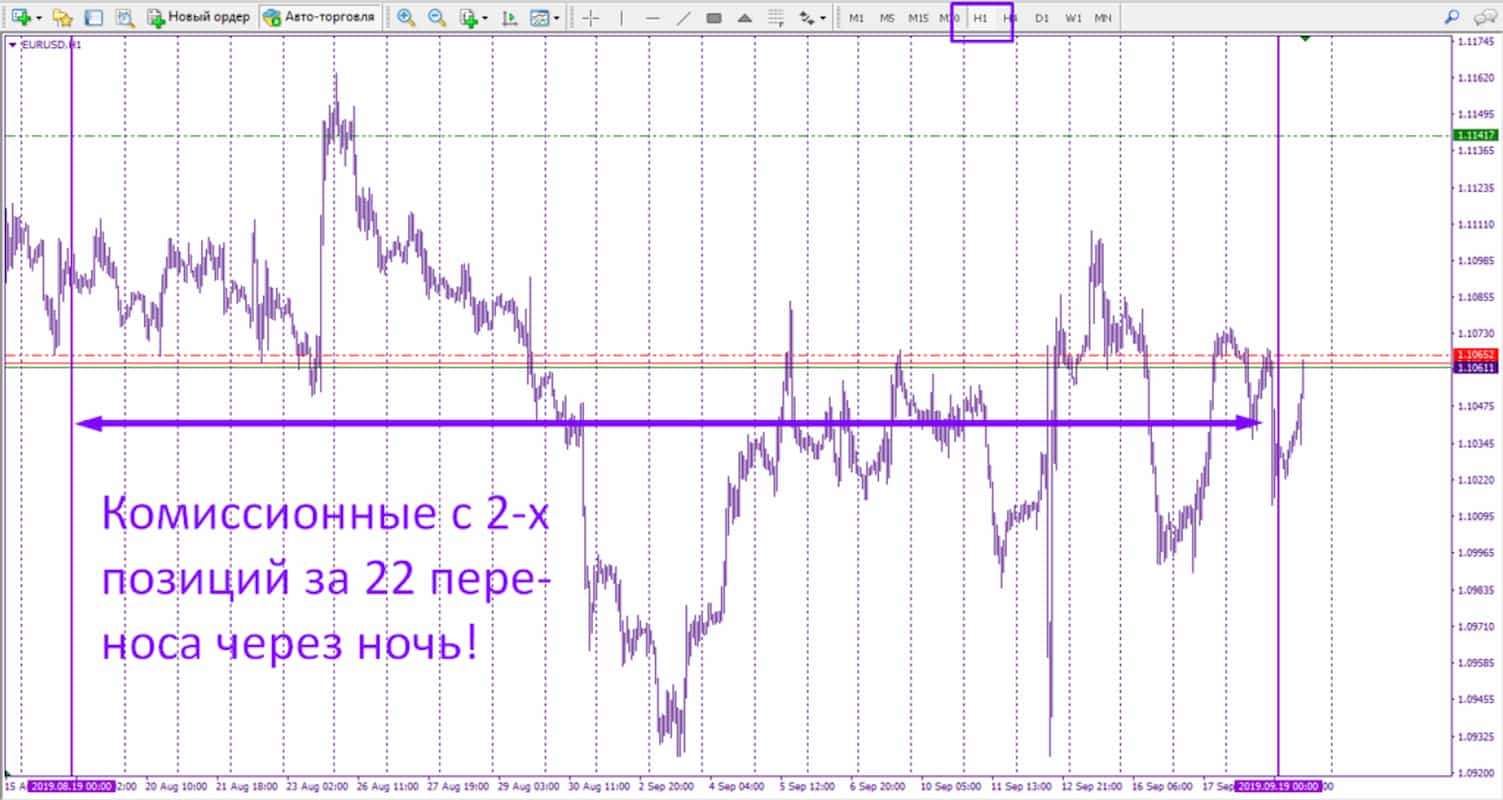

- Брокер Повер Тренд проводит прозрачную финансовую политику, зарабатывая на комиссионных. PrTrend возвращает трейдеру наторгованные им средства согласно указанной процедуре.

Power Trend: обучение Форекс-коммерции

Перед стартом работы начинающим коммерсантам рекомендуем пройти обучение мастерству трейдинга. Да и профи могут узнать для себя много новой и полезной информации на мастер-классах, подготовленных специалистами финансовых рынков.

Почему стоит пройти обучение у профессионалов?

В каждом деле есть тонкости, которых в открытом доступе попросту нет. Секреты имеются и в трейдинге. Кроме того, обучение у профессионалов помогает сэкономить деньги и время. Если деньги еще можно заработать повторно, то упущенное время нельзя компенсировать никак.

А обучиться трейдингу можно только лишь, когда будет возможность лично наблюдать за работой профессионала, задавать ему вопросы, получать ответы. К тому же профи будет руководить трейдингом на первых порах и подсказывать, как лучше всего открывать и закрывать сделки…

Преподавателями Повер Тренд являются трейдеры с более чем десятилетним опытом работы. Это Алекс Невилл, Дмитрий Макаренко.

Комфортность трейдинга PrTrend и Форекс It-платформы

Становясь участником финансовых рынков, каждый трейдер задумывается о выборе самого удобного софта для работы. Брокер Повер Тренд предлагает следующие платформы:

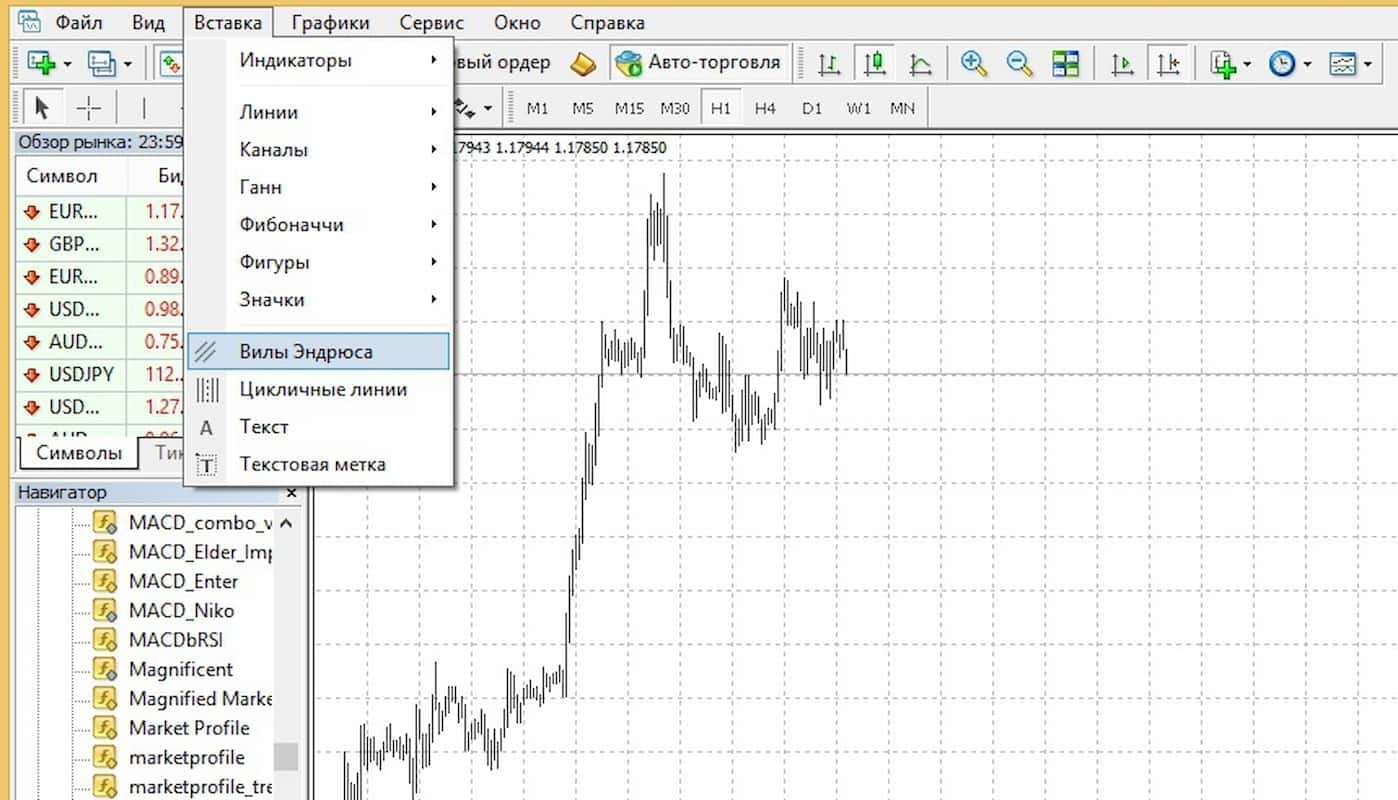

- Номер один в списке Повер Тренд — знаменитая платформа Метатрейдер 4, ставшая настоящей классикой. Эта программа на протяжении нескольких лет является настоящим другом и помощником трейдеров. Программа МТ4 удобная и периодически обновляет свои драйвера. Несмотря на появление других софтов, МТ4 по-прежнему в тренде.

- Вторая программа для работы на финансовых рынках — не менее знаменитая и надежная. Это xCritical.

- Для тех, кто предпочитает удаленный трейдинг, Повер Тренд предлагает специальные программы, которые адаптированы для мобильных устройств.

Какую же программу выбрать? Это сложный выбор. На вкус и цвет товарищей нет. Поэтому лучше пробовать все самому и решать, какая программа более удобная в работе.

Какие коммерческие условия предлагает брокер Power Trend

Форекс брокер PrTrend предлагает торговать следующими финансовыми активами:

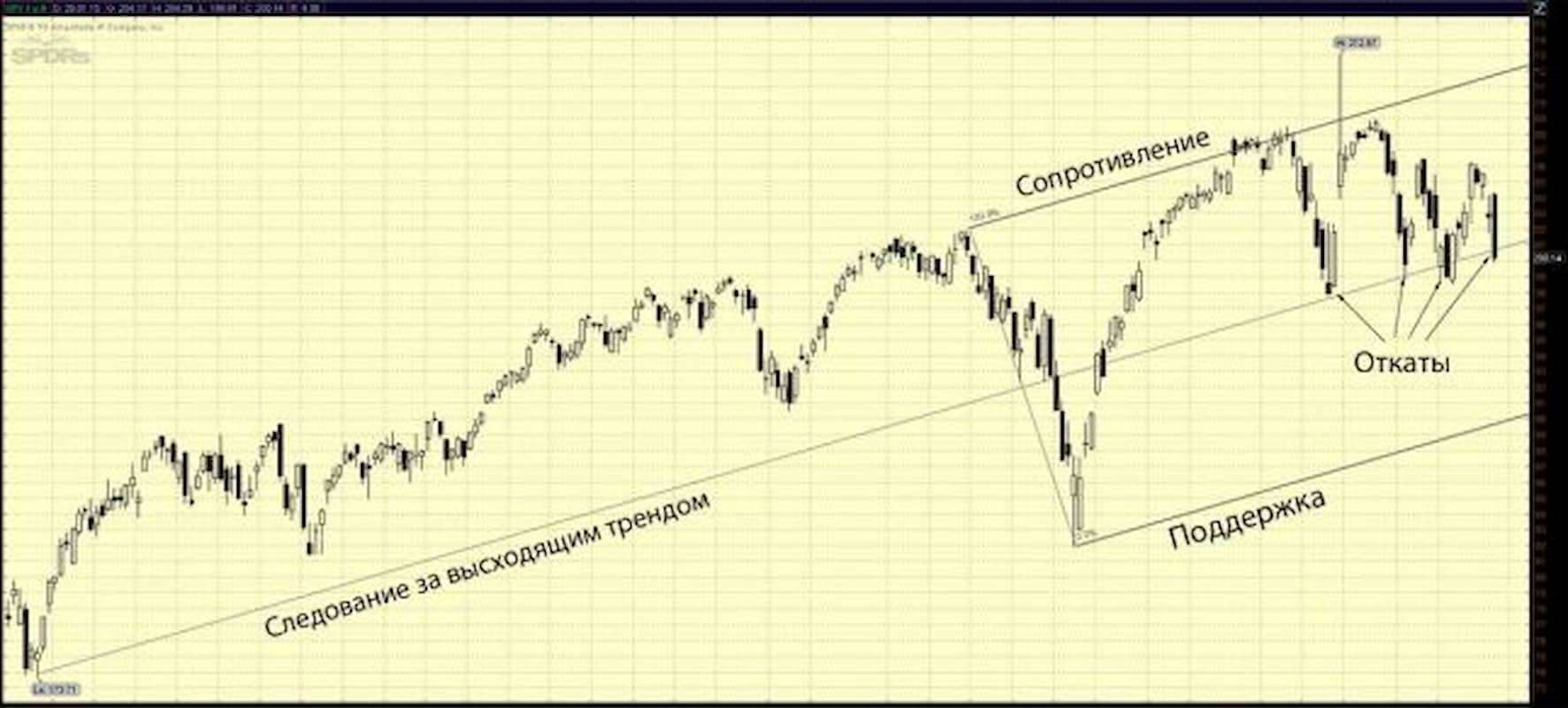

- Валютные пары, классический финансовый инструмент, которым прежде всех овладевают новички, и с большим успехом пользуются профессионалы рынков.

- Ценные акции компаний, признанных финансовых аристократов и королей, принадлежащие предприятиям, которые более двадцати лет платят солидные дивиденды.

- Для тех инвесторов, кто хочет не только сэкономить, но и свести к минимуму свои финансовые риски, предлагается подумать о покупке целых индексов. Для несведущих разъясняем: индексы включают в себя совокупные экономические показатели одновременно нескольких компаний. К примеру, индекс S&P500 отображает благосостояние пятисот первоклассных компаний Соединенных Штатов. Индекс Nikkei является является отображением ценных бумаг всех компаний, которые представлены на бирже в Токио…

- Еще одним из самых интересных активов являются фьючерсы и опционы, ими также предлагается торговать через платформу брокера Повер Тренд. Это инструменты-деривативы, производные финансовые инструменты. Благодаря деривативам, особенно фьючерсам и опционам, коммерсанты могут подстраховать свой личный капитал и свой бизнес. О тонкостях инвестирования в фьючерсные и опционные контракты можно узнать на мастер-классах, проводимых преподавателями Power Trend.

- Для более опытных коммерсантов предложен It-продукт трейдинга. Это криптовалюта. Чтобы стать крипто-инвестором, достаточно изучить материал сайта, посвященный этой теме. Можно копнуть глубже и изучить тему торговли криптовалютными активами на вебинаре. Тем более, что преподаватели ПрТренд являются фанатами инвестирования в крипту. На выбор предлагается шестнадцать первоклассных токенов, включая btc, эфир и риппл.

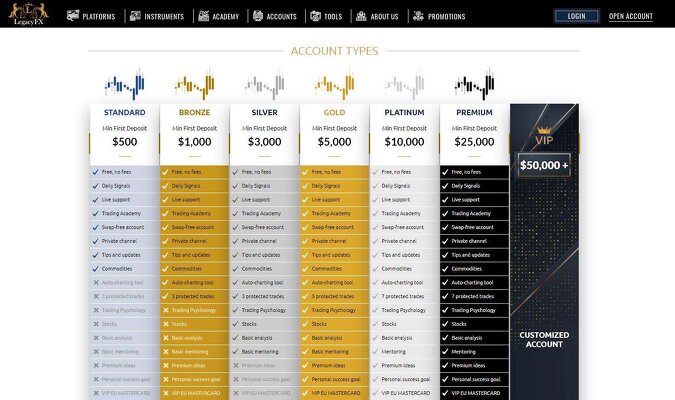

Какой тип счета открыть на Power Trend

PrTrend работа невозможна без открытия торгового счета. Каждый из счетов предназначается для разных коммерческих целей. Например, многие профи хотят протестировать свои стратегии и для этого выбирают счета с самым маленьким депозитом.

Хотя, конечно, для некоторых новичков пополнить счет на пять или десять тысяч условных единиц не представляется возможным. Поэтому трейдеры без опыта торгуют на счетах с маленьким размером депозита.

К сожалению, открыть учебный демо-счет на Повер Тренд пока не возможно. Ставим здесь минус.

А вообще торговых счетов у Повер Тренд четыре:

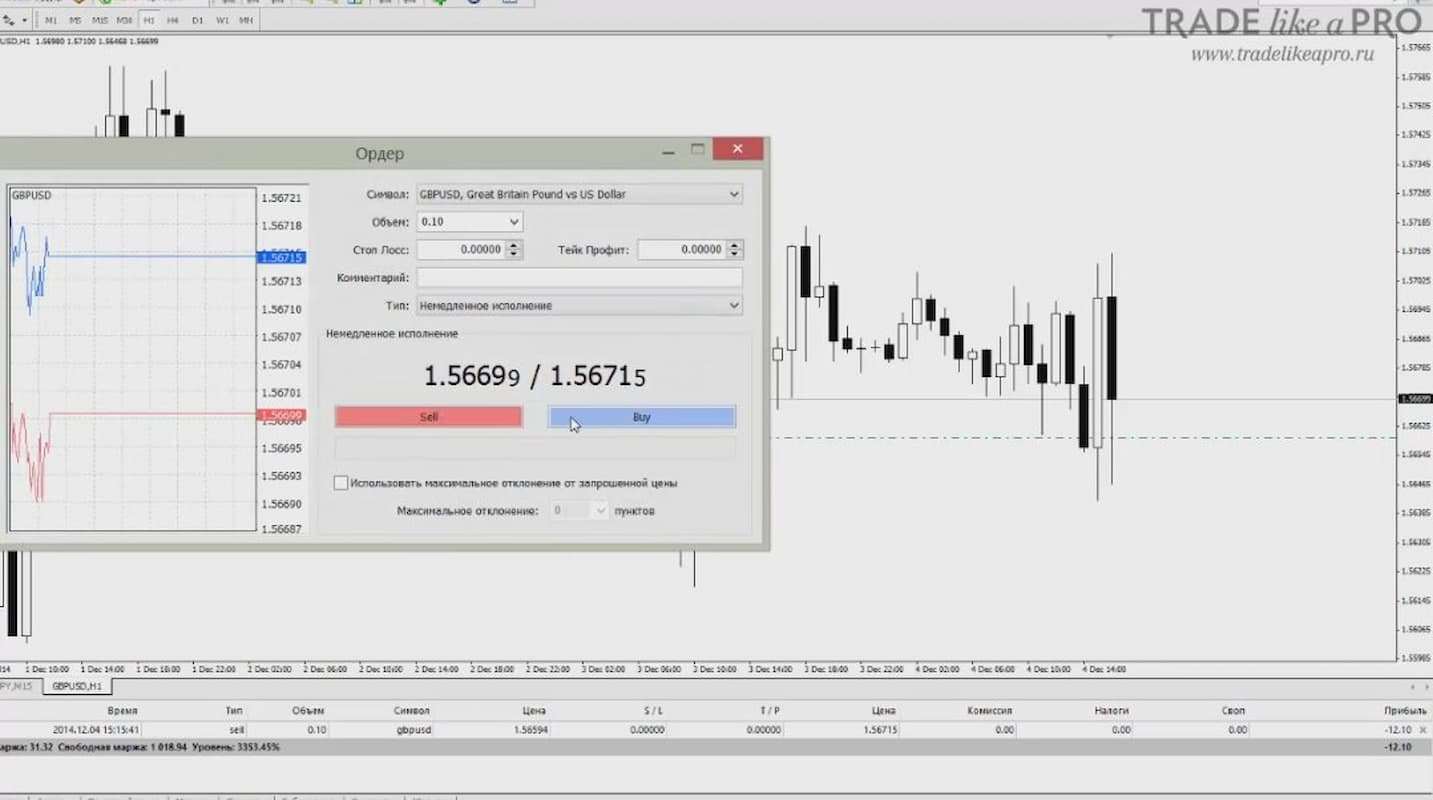

- Мини-счет, который пополняется на сумму $ 500. Как мы уже говорили, данный аккаунт выбирают либо новички, либо профи, те, кто проверяет свои торговые стратегии на практике. Наименьший объем сделки для Мини-счета возможен в пределах 0,1 лота.

- Торговля на Стандарт-счете может быть более интересной. Поскольку есть возможность не только проводить риск-менеджмент, но и поторговать вволю. Этот аккаунт пополняют на сумму $ 5 тысяч. Торгуют здесь также 0,1 лотом. Коммерческих возможностей у владельцев Стандарт-счета гораздо больше, можно торговать и индексами.

- Золото-счет пополняют на сумму 10 тысяч условных единиц, торгуют объемом 0,5 лота. Собственники этого аккаунта имеют особые привилегии, например, у них есть доступ к более интересной информации о торговле.

- Платина-счет пополняется на 35 тысяч условных единиц. Торговля на этом счете проводится объемом полтора лота.

Какой тип счета выбрать? Какой Форекс брокер будет самым надежным и предложит самые интересные условия для трейдинга? Возможно, стоит подумать о ПрТренд работа, изучить PrTrend отзывы. Узнать, PrTrend — что это?